# 税务扣留类别

税务扣留类别即源泉扣缴税款。

根据规定,负责付款的人员需要按照规定的税率预先扣缴税款。政府希望付款方预先扣除税款并存入政府,而不是在稍后从您的收入中收取税款。

要访问税务扣留类别列表,请转到:

主页 > 会计 > 税务 > 税务扣留类别

# 1. 先决条件

在创建和使用税务扣留类别之前,建议首先创建以下内容:

- 供应商

- 客户

# 2. 如何创建税务扣留类别

在ERPNext中,大多数情况下默认提供了税务扣留类别,但如果需要,您可以创建更多。

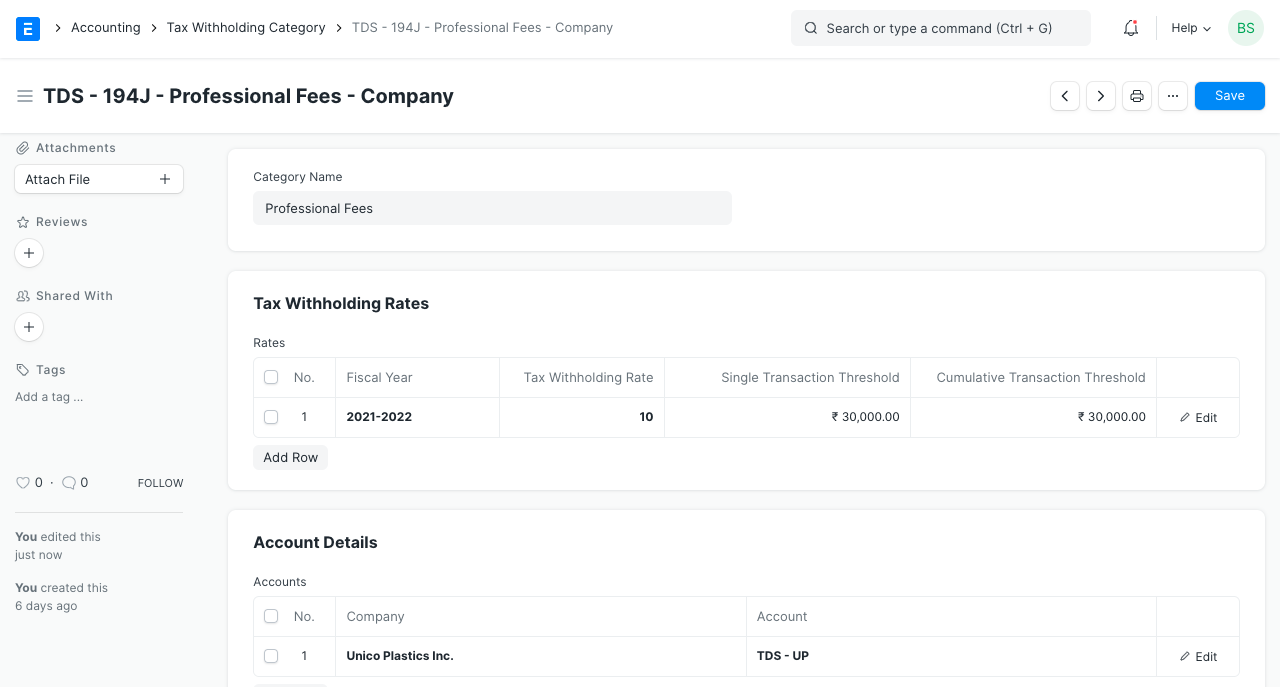

- 转到税务扣留类别列表并点击新建。

- 输入一个唯一的名称,例如:Section 194C Individual。

- 输入类别名称(股息、专业费用等)。

- 对应于一个财政年度输入一个税务扣留率。

- 您可以为单个发票或所有发票的总和设置阈值。

- 选择一个账户对应您的公司,税款将记入该账户。

- 根据需要添加更多公司和账户。

- 保存。

在会计详情下,为系统中的每个公司添加了TDS账户。

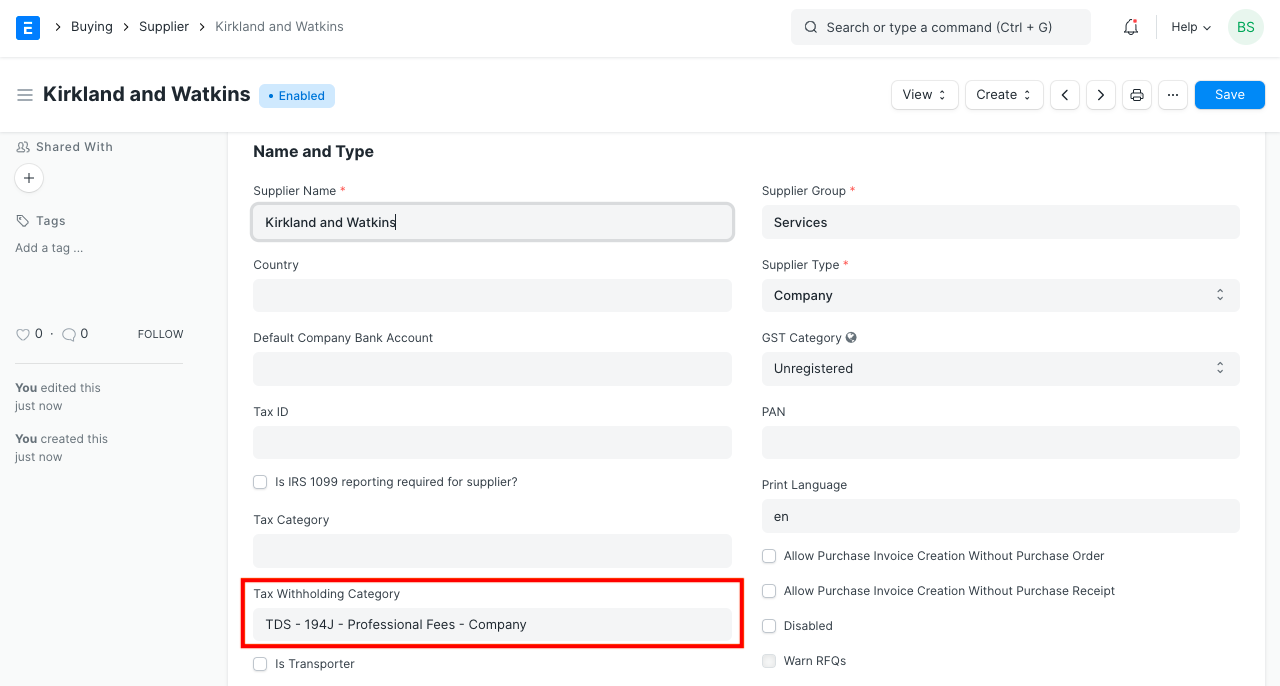

# 2.1 将税务扣留分配给供应商

保存后,可以将其分配给供应商:

# 2.2 阈值如何工作?

考虑一个已应用税务扣留类别的供应商。

例如,假设在发票上适用5%的税率,单个阈值为20,000,累计阈值为30,000。如果创建了总计金额为20,000的发票,则会触发单个阈值,并收取5%的税款。

但如果发票金额总计为15,000,则不会收取税款,因为它没有超过阈值。如果再次为同一供应商创建总计为15,000的发票,尽管它没有超过单个阈值,但会扣除费用,因为上一张发票和这张发票的总和为30,000,等于指定的累计阈值。

# 3. 使用税务扣留

# 3.1 在采购发票中使用

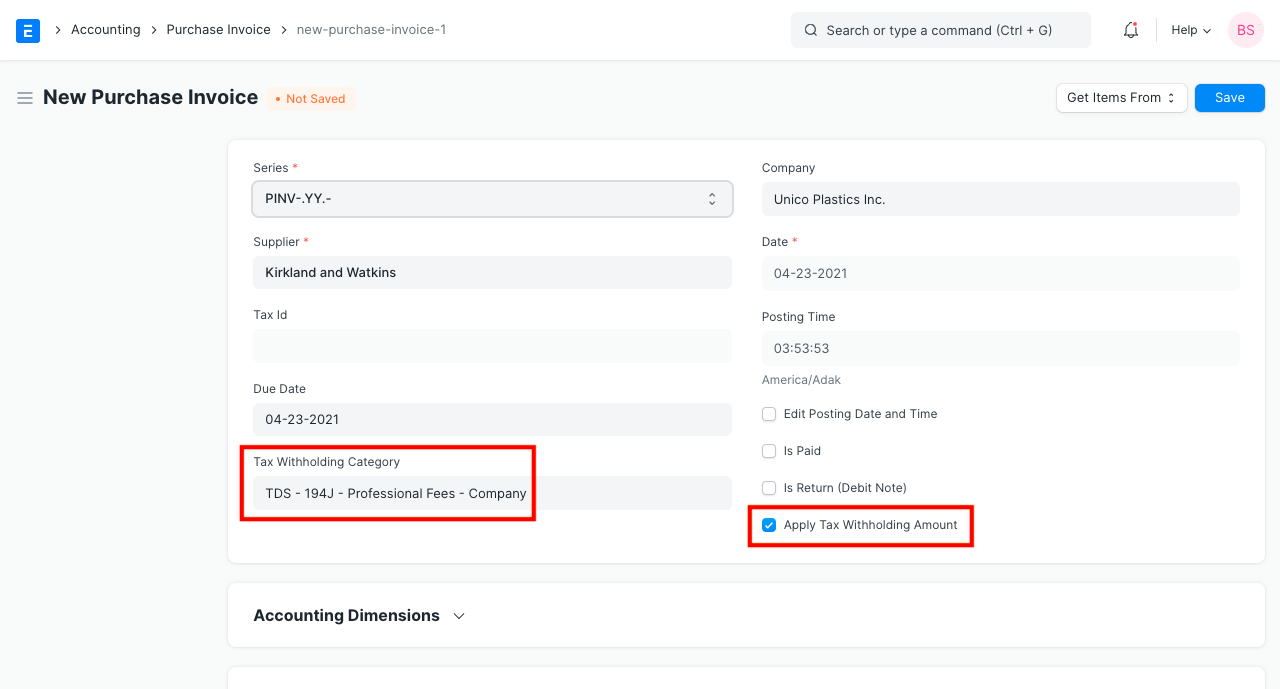

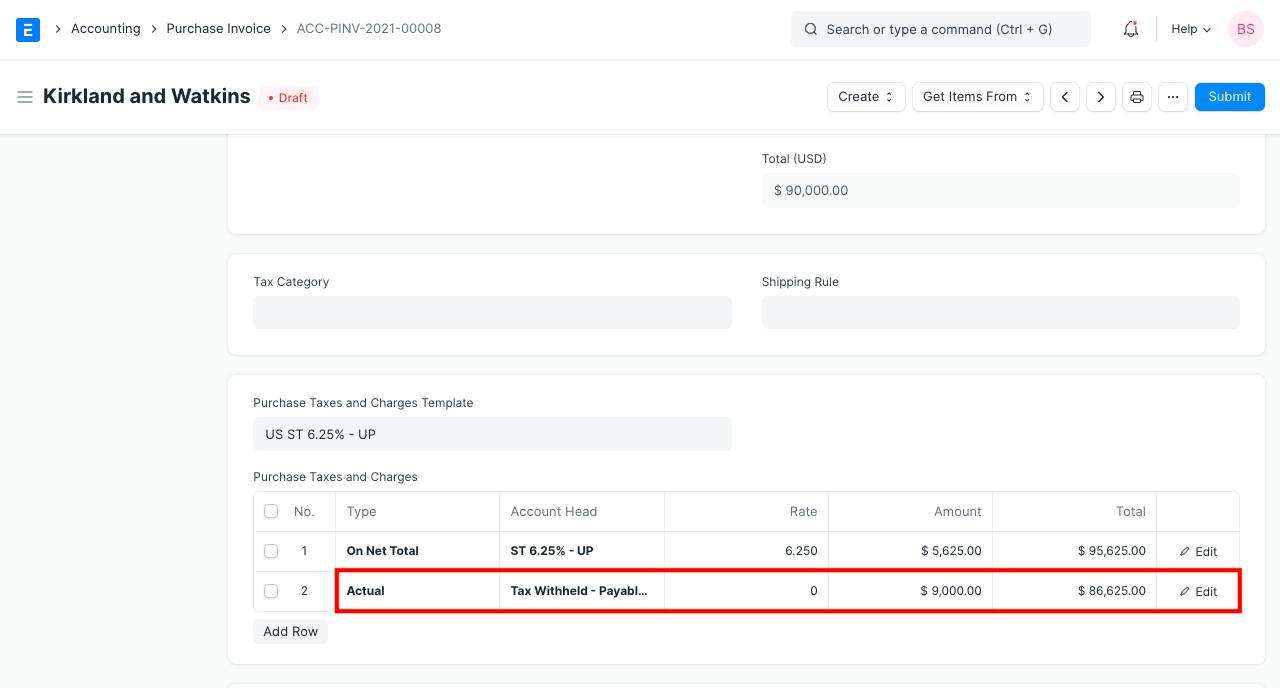

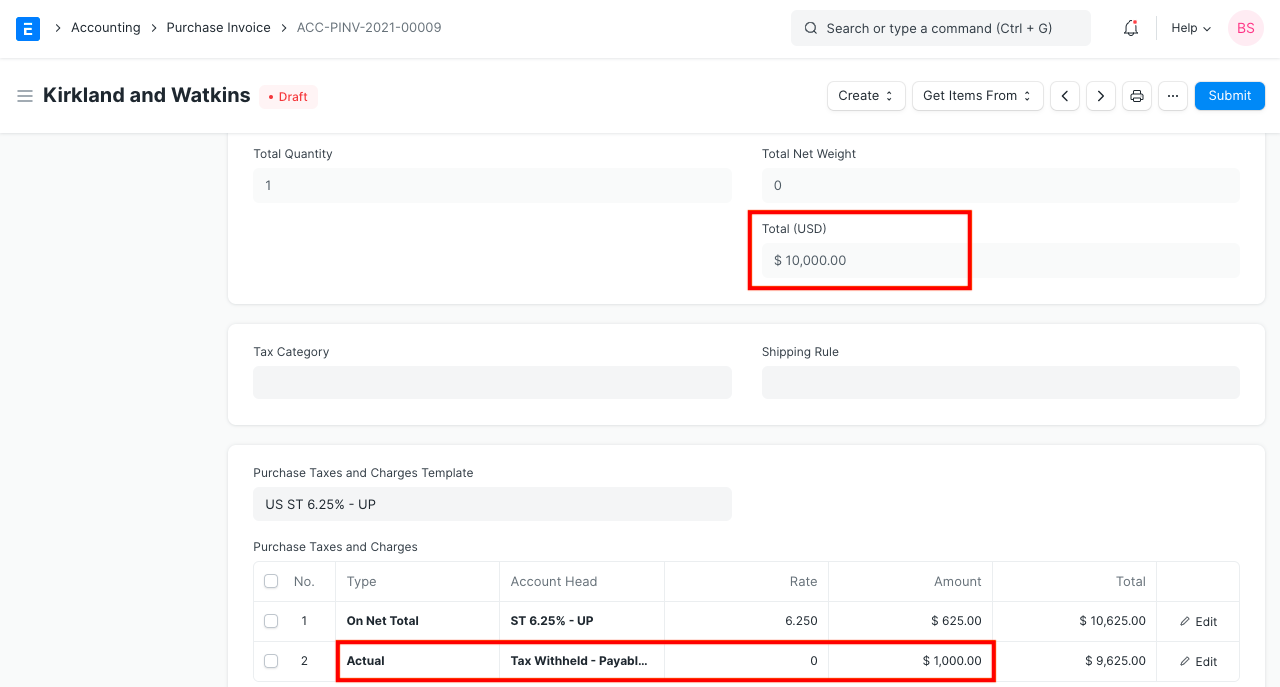

以下示例中,我们选择了'TDS - 194C - Individual',它具有30,000的单个阈值,100,000的累计阈值和1%的税率。

- 如果供应商设置了税务扣留字段,那么在选择该供应商时,采购发票中将出现一个复选框,用于选择是否应用税款。

- 假设我们创建了一张总计90,000的发票。保存发票会自动计算税款并将其添加到税费表中。

2. 要查看累计阈值的效果,让我们创建一张金额为10,000的发票并提交。

2. 要查看累计阈值的效果,让我们创建一张金额为10,000的发票并提交。

尽管发票金额没有超过单个阈值(30,000),我们看到已经收取了税费。这是因为前一张和当前发票的总和为110,000,超过了累计阈值。因此,根据税务扣留类别中提供的比例相应地应用了税款。

注意:在提交发票后,会创建三个GL条目:

- 第一个是从费用头借记

- 第二个是贷记债权人账户

- 第三个是贷记在税务扣留类别中选择的账户。

# 3.2 在预付款上扣除源泉扣缴税款

# 3.2.1 对采购订单的预付款扣除TDS

- 在供应商的税务扣留类别中设置,并针对该供应商制作采购订单。这里要记住的一点是在PO中不要勾选“应用税务扣留”复选框,因为PO必须全额生成。

- 针对该采购订单创建付款条目,在税费和费用部分启用“应用税务扣留”并输入其他详细信息,然后保存并提交条目。

- 针对此订单创建采购发票并启用“设置预付款并分配(FIFO)”,以便与相应订单关联的付款自动应用。如果预付款中支付的税款多于或等于发票中的税款金额,则在采购发票中不会扣留税款。如果适用,税款将仅对超额部分扣留。

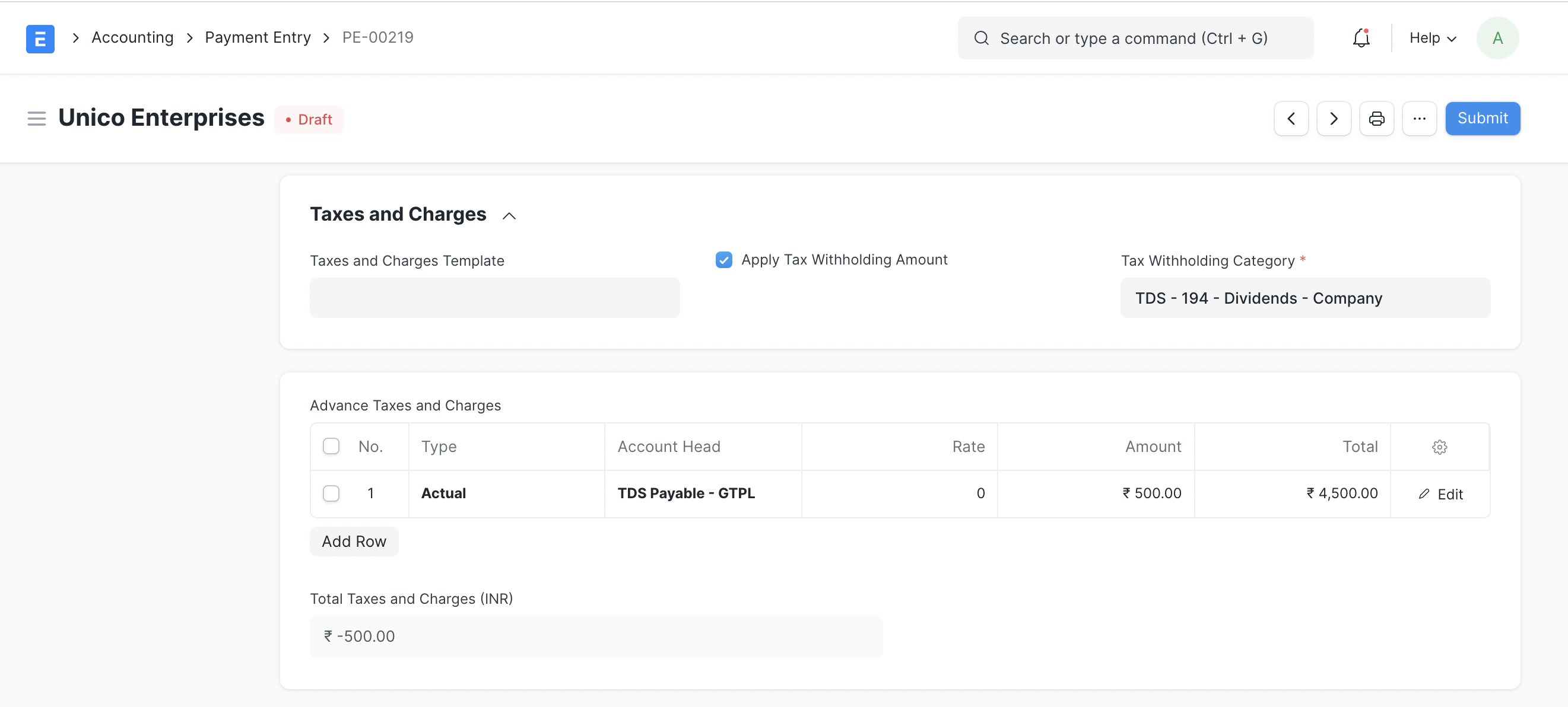

# 3.2.2 扣除已支付预付款的TDS(使用付款条目)

- 选择“付款类型”为“支付”

- 选择“参与方类型”为“供应商”并选择相应的供应商

- 输入已支付金额,已支付金额应该是TDS扣除前的金额

- 在税费和费用部分勾选“应用税务扣留金额”并选择税务扣留类别

- 点击保存。TDS将自动应用

- 提交条目

- 同样也会在TDS应付月度报告中可见

# 3.3 为符合条件的客户设置TCS - Section 20C(1H)

在以下示例中,我们为TCS - Section 20C(1H)创建了一个税务扣留类别,并将其设置为符合条件的客户。

我们将首先创建一个名为**TCS - Section 20C(1H)**的税务扣留类别,并将累计阈值设置为符合计划的50,000,000。

如果预计客户在当前财政年度的销售额将超过50,000,000,则我们可以为客户设置税务扣留类别为TCS - Section 20C(1H),以自动计算针对客户发票销售商品的TCS。

假设我们为符合条件的客户创建了一张总计为50,000,000的发票。保存发票会自动计算税款并将其添加到税费表中。

由于发票超过了累计阈值(50,000,000),我们看到已经收取了税费。因此,根据税务扣留类别中提供的税率相应地应用了税款。请注意,根据计划,TCS是针对超过阈值的金额计算的,即10,000,000的0.075%。

# 3.4 税务扣留类别中的高级选项

考虑整个参与方账簿金额:在许多情况下,阈值需要根据特定发票的净总额之和而不是特定发票的总额来计算。启用此复选框后,累计阈值将针对特定供应商/客户的所有发票的总计金额进行检查。

仅对超额金额扣税:启用此选项后,仅对超过阈值的金额扣税,而不是整个金额。例如,如果累计阈值为50,000,如果累计金额达到52,000,则税款仅对2,000而不是整个52,000应用。

四舍五入税款金额:启用此复选框将把计算出的税款金额四舍五入到最接近的整数值(正常四舍五入方法)

税务规则

供应商

客户